Введение: Роль нарратива в рыночной динамике

В условиях высокой неопределённости финансовые рынки становятся особенно чувствительными к информационным импульсам. Одним из ключевых драйверов поведения участников становится не столько фундаментальный анализ, сколько нарративы — истории, которые формируют коллективные ожидания и психологию инвесторов. Эти истории могут как усиливать рыночные тренды, так и создавать рыночные диспропорции. В данной статье мы рассмотрим, как narratives of market extremes влияют на ценообразование, а также сравним различные подходы к идентификации, интерпретации и нейтрализации влияния нарративов.

Шаг 1: Понимание природы рыночных нарративов

Что такое рыночные нарративы?

Рыночный нарратив — это доминирующая история, объясняющая поведение цен, которая широко распространяется среди инвесторов и медиа. Такие истории могут быть основаны как на реальных событиях (например, технологические прорывы), так и на иррациональных ожиданиях (пузырь доткомов). Они влияют на восприятие стоимости активов, зачастую преувеличивая или искажая фундаментальные показатели.

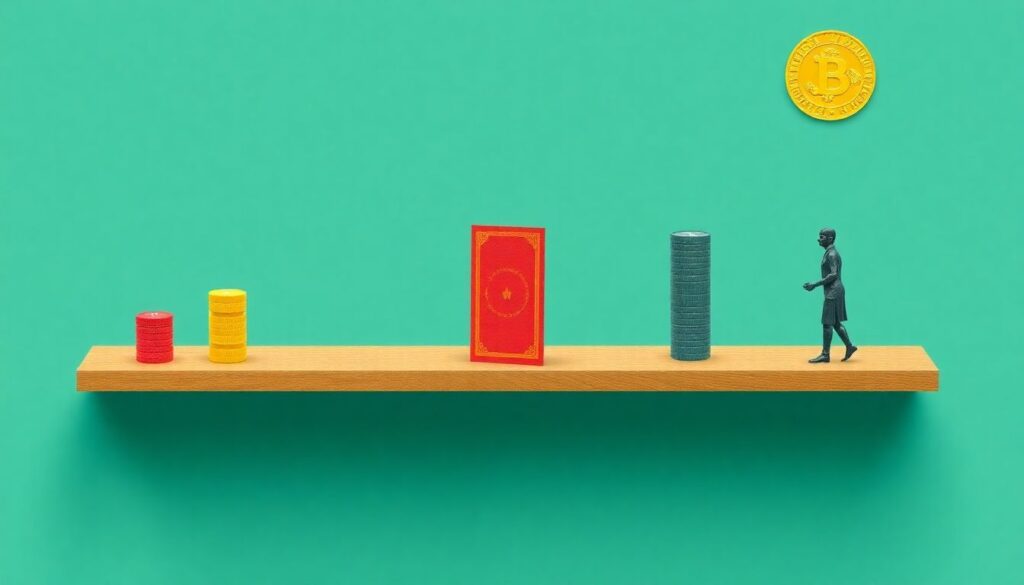

Примеры включают массовое увлечение ESG-инвестициями, мем-акции (например, GameStop), а также криптовалютные ралли. Эти кейсы иллюстрируют, как stories affecting stock prices могут временно отвязать цену актива от его внутренней стоимости.

Как нарративы приводят к рыночным крайностям?

Когда нарратив подкрепляется массированной медийной поддержкой и социальным подтверждением, он может переоценить актив или создать паническое снижение. В таких случаях impact of stories on market prices способен превысить влияние макроэкономических индикаторов, корпоративной отчётности или денежно-кредитной политики.

Шаг 2: Идентификация нарративов на ранних стадиях

Методы выявления

1. Анализ медиапотока и социальных сетей — отслеживание ключевых слов и тем, активно обсуждаемых в СМИ и на платформах типа Reddit.

2. Контент-анализ отчетов аналитиков — оценка повторяемости определённых тем в инвестиционных обзорах.

3. Наблюдение за отклонениями от фундаментальной стоимости — если цена актива значительно превышает его справедливую стоимость, это может сигнализировать о действии нарратива.

Совет для новичков: Используйте инструменты новостной агрегации (например, Google Trends, Sentiment Indicators) для мониторинга всплесков интереса к темам, потенциально формирующим narrative-driven rallies.

Ошибки, которых стоит избегать

– Игнорирование фундаментальных показателей: даже если история кажется убедительной, она не должна заменять анализ прибыли, долговой нагрузки и денежного потока.

– Следование за толпой без критической оценки: часто такие истории сопровождаются стадным поведением, что увеличивает риск входа в рынок на пике.

Шаг 3: Сравнение подходов к управлению рыночными нарративами

Поведенческий подход

Этот подход базируется на психологии рынка и объясняет, как массовое восприятие и иррациональность участников формируют market psychology and narratives. Поведенческие инвесторы используют поведенческие индикаторы — например, индекс страха и жадности, технические уровни перекупленности.

Преимущества:

– Позволяет оценить настроение рынка.

– Эффективен на ранних стадиях формирования нарратива.

Недостатки:

– Субъективность интерпретации.

– Сложность количественного измерения.

Фундаментальный подход

Фундаменталисты фокусируются на оценке реальной стоимости актива и считают narratives of market extremes временными аномалиями. Они используют модели дисконтированных денежных потоков, мультипликаторы и анализ баланса.

Плюсы:

– Обеспечивает долгосрочную устойчивость стратегии.

– Хорошо работает в условиях нормализации рынка.

Минусы:

– Может быть неэффективен в фазе пузыря.

– Требует терпения и дисциплины.

Алгоритмический и количественный подход

Использование машинного обучения и анализа больших данных позволяет количественно отслеживать влияние нарративов. Например, алгоритмы могут анализировать тональность новостей и коррелировать её с движением цен.

Достоинства:

– Высокая скорость обработки информации.

– Возможность масштабирования.

Ограничения:

– Не всегда учитывает контекст.

– Требует технических ресурсов и знаний.

Шаг 4: Построение стратегии защиты от нарративных искажений

1. Диверсификация активов — снижает риски, связанные с воздействием одного нарратива.

2. Установка стоп-лоссов — дисциплинирует поведение инвестора и помогает избежать убытков при развенчании истории.

3. Регулярный пересмотр инвестиционного тезиса — каждый месяц проверяйте: действует ли еще история или она уже потеряла поддержку.

Совет: Не стоит полностью игнорировать financial market storytelling — важно понимать, что история может быть катализатором краткосрочного тренда, но она не должна быть единственным основанием для инвестиций.

Заключение: Баланс между историей и реальностью

Нарративы неизбежны. Они отражают попытку участников рынка осмыслить сложную и неопределённую реальность. Однако в периоды market extremes narratives могут искажать восприятие цен и приводить к переоценке или недооценке активов. Понимание механизмов формирования и распространения историй, а также применение сбалансированного подхода (поведенческого, фундаментального и количественного) позволяют инвестору избежать ловушек и принимать более обоснованные решения.

В конечном счёте, инвесторам важно помнить: истории вдохновляют, но цены определяют результат.